メキシコペソで運用考えている方は「メキシコってどんな国なのか?」「メキシコペソってどんな通貨なのか?」この辺は気になると思います。

当然ですが、メキシコペソに投資していく上で抑えておきたいことはいくつかありますので、FXでメキシコペソに投資をしている私が、メキシコについて分析したことや、メキシコペソ円の長期チャートの分析をしたことを、私の視点で解説していきます。

これから、メキシコペソへの投資を考えている人の参考になれば幸いです。

この記事でわかること

- メキシコについて

- メキシコペソの通貨について

- 長期足からわかること

メキシコペソについて

メキシコペソを取引する上で最低限の基礎知識が必要になります。

為替に大きく関わる基本事項として以下の項目を抑えておきましょう。

抑えておきたい項目

- メキシコについて

- 国債の格付けについて

- 政策金利について

- 為替について

メキシコってどんな国なのか

メキシコ合衆国、略称メキシコは言わずとも知れたアメリカ合衆国(米国)の隣国で、新興国のひとつです。

メキシコ湾では石油や天然ガスが産出されることから、メキシコの通貨であるペソは資源国通貨と呼ばれます。

ですから、メキシコペソは原油価格に影響を受ける傾向がある通貨でもあります。

また、輸出入共に、隣国のアメリカが最大の相手国となっているため、アメリカの情勢に影響を受けやすい側面もあります。

最近では、トランプ前大統領の就任後に米国との摩擦が強まりメキシコ経済へ落ち込み懸念されましたが、USMCAを発足するための法案に署名したこともあって、メキシコへの期待感が高まり密かに注目が集まっています。

メキシコの信用格付け

国の信用をみる上で一つの指標になる、長期国債の格付けを見てみましょう。

世界的な格付け会社として有名な、Fitch、S&P、Moody’sの格付けを、新興国の3国と日本・米国と比較してみます。

こちらのサイトからの抜粋です。

記号の見方はこちらのサイトが分かりやすいので参考にしてください。

| 国\格付け会社 | S&P | Moody's | Fitch |

| メキシコ | BBB | Baa1 | BBB- |

| 南ランド | BB- | Ba2 | BB- |

| トルコ | B+ | B2 | B+ |

| 日本 | A+ | A1 | A |

| アメリカ | AA+ | Aaa | AAA |

格付けの表を見てもわかるように、メキシコは投資的確と判断されています。

そして、新興国の中でも比較的高いランキングになっているのがわかると思います。

意外にも日本格付けの少し下といった感じなんですね。

政策金利が高い

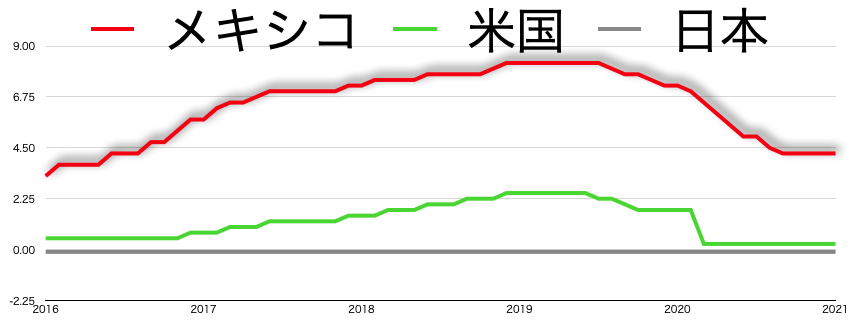

次に政策金利を見てみましょう。

メキシコ・米国・日本の過去5年間を比べてみました。

政策金利についてはよく聞く数値かと思いますが、為替やスワップポイントに大きく影響を及ぼしますのでおさえて抑えておきたい項目です。

日本は、2013年に0金利政策・2014年にはマイナス金利となり現在でも-0.1%が続いています。

その間米国は、景気好調時期があり2017年から利上げセッションとなりましたが、コロナパンデミックにより0.25%に利下げし現在まで続いています。

一方メキシコは、2019年まで利上げがされましたがその後は利下げが続いていました。

コロナパンデミックにより強い利下げありましたが、その後は4.25%で据置となっています。

他国と比べても推移をみてみてもわかるように、比較的高金利政策が続いています。

高金利政策が続いているのにはいくつかの理由がありますが、高ければ良いわけではありませんので、こんな指標があるということを抑えておきましょう。

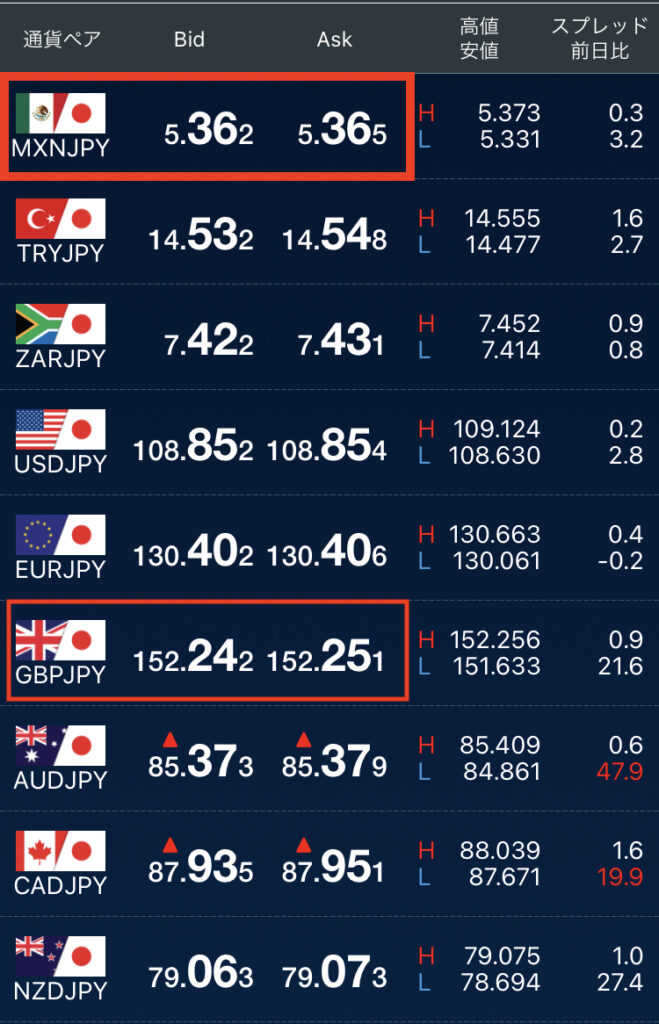

為替について

対円で、新興国通貨と先進国通貨を示しています。

2021年3月時点でのメキシコペソ円は5.3円前後で推移しています。

この時点で対円では、他の先進国通貨と比べても格段に安いことがわかります。

メキシコペソ円30年分の長期チャート分析

メキシコペソ円の過去30年分のチャートを示しました。

全体像としては以下のことが把握できます。

ポイント

- 過去約30年間下落している

- 過去30年で最高値は53.7円

- 最安値は4.2円

- 1994年から1995年にかけて急落している

- 過去約20年間は緩やかに下落している

もう少し細かくみていきましょう。

メキシコ通貨危機

まず過去30年のメキシコペソ円のチャートで、大きくチャートの形状が変わった1994年から1995年にかけてのことです。

1994年、カントリーリスクの表面化や米国の景気回復による金利上昇により、資金の流出が進みました。

さらに、メキシコ政府は利上げを行ったほか、メキシコペソ買いの為替介入を行ったものの資金の流出を抑えることができずに、外貨準備高が激減する事態となりました。

その後、固定相場制から変動相場制と移行しましたが、メキシコペソの売り圧力は止まらずメキシコ国債のデフォルト(債務不履行)の危機となりました。

最終的には、IMF(国際通貨基金)や米国からの緊急支援を受けたことで、危機を脱することができました。

これらの一連で起こった通貨危機はメキシコペソ通貨危機、もしくはテキーラ危機と呼ばれています。

この危機の前後でメキシコペソ円の価格は、過去30年の最高値53.7円から13円程まで下落しています。

過去20年のチャートから

過去20年間は緩やかに下落傾向にありますが、その中でも大きな暴落が5回ほどありました。

ポイント

- アジア通貨危機

- ITバブル崩壊

- リーマンショック

- ブレグジット・トランプ政権発足・原油減産見送り

- コロナショック

それぞれ解説します。

アジア通貨危機

アジア通貨危機とは1997年に発生した一連の金融経済危機のことです。

タイをきっかけとして始まり、アジア諸国へ波及し世界の経済に大きな影響を与えました。

この時に、円高になりメキシコペソ円も大きく下落しました。

その時ペソは

アジア通貨危機前後で16円台から10円台まで下落しています。

ITバブル崩壊

2001年のITバブル崩壊はIT関連株のが暴落し世界経済に大きく影響をおもよしました。

メキシコも米国経済の低迷により米輸出が落ち込みメキシコペソも下落しました。

その時ペソは

その後も円高が続いたこともあり、メキシコペソ円は14円台から9円台まで下落しています。

リーマンショック

2008年にアメリカの大手投資会社リーマンブラザーズが経営破綻したことで、世界経済に大きな影響を与えました。

株価、為替は大きな下落をしてこの時も円高になりました。

その時ペソは

この時にメキシコペソ円は10円台程から6円台まで下落しています。

ブレグジット・トランプショック・原油減産見送り

2015年ごろから英国のEU(欧州連合)の離脱問題によりグローバルなリスクオフにより新興国安が進んでいたことに加え、2016年トランプ政権による、メキシコに不利になる政策(米国のたいメキシコ貿易赤字を削減するもの)が取られる見通しから、メキシコペソが継続的に売られました。

さらには、OPECが原油の減産を見送ったことによる原油価格の下落に伴い、資源国通貨であるメキシコペソが売られる展開となりました。

その時ペソは

この断続的なメキシコペソ売りにより、メキシコペソ円は8円台から5円程まで下落しました。

コロナショック

記憶にも新しいコロナショックです。

2020年3月ごろからコロナショックにより世界経済が一気に激変しましたが、株価や原油なども暴落し新興国通貨も軒並み下落しました。

その時ペソは

メキシコペソ円も6円付近から4円台前半まで下落しています。

その後のメキシコペソ円は、2020年4月を底値として短中期ですが上昇基調になっています。

長期チャートからわかること

メキシコペソ円の長期チャートからわかることは以下のことです。

ポイント

- 過去30年間暴落を繰り返しながら下落している

- 過去20年間では暴落の要因は主に外的要因

- 暴落時に過去最安値を更新している

- 暴落後は暴落前の高値は更新していない

過去のチャートからメキシコペソ円の特徴を見てみましたが、一言でいうと下落し続けている通貨であることです。

未来のことは分かりませんが、長期的に見た場合、今後も下落し続ける可能性はあるということです。

メキシコやペソについてのまとめ

ネガティブ要因

- 下落の要因は、多くは外的要因

- 新興国通貨はリスクオフでは売られる

- 大きな下落の後に値が戻りにくい

ポジティブ要因

- 原油産出国

- 米国経済との関連

- 国債の格付けが比較的良い

- 円安になりやすい地合い

メキシコペソ円は過去30年に、何回か暴落を繰り返しながら下落し続けています。

下落の要因は、多くは外的要因です。

為替の特徴でもありますが、新興国通貨は世界的なリスクオフの曲面では売られる傾向が強いですし、逆に円という通貨はリスクオフでは買われる通貨でもあります。

外的要因に左右されるということは、新興国通貨の宿命でもあると言えるでしょう。

ですからメキシコペソ円は、今後もリスクオフでは下落することが予測されます。

そして新興国通貨は、大きな下落の後に元の値に戻りにくいという特徴もあります。

ここまで、ネガティブ要素を並べられるとちょっと投資はしにくいかと思いますが、メキシコにはポジティブな要素も多くあります。

まずは原油産出国であることです。

資源国通貨ゆえのリスク(原油価格に左右されやすい)もありますし、エネルギー対策による需要の低下も考えられますが、まだまだ原油の需要は大きいです。

また、米国への輸出が多いこともあり、米国経済が回復すればメキシコの経済もよくなると考えられます。

米国は世界の経済を牽引する大国ですから、米国への輸出の割合が大きいということはポジティブに捉えることができると思います。

さらに、新興国の中では比較的格付けが良いこともありますしね。

また、メキシコペソ円という通貨ペアで考えた場合、円という要因も大きく影響してきます。

円は日本の通貨ですが、日本は人口減少により経済成長が期待できないので、長期的には円安になりやすい地合いです。

つまり、円安メキシコペソ高になると予測されるということです。

現在は、安値圏であるメキシコペソ円ですが、今後は上昇していくことを期待しています。

メキシコペソへの投資戦略

今後円高の可能性を考えて、基本的にはメキシコペソ円の長期での投資を考えています。

スワップポイント投資や買い方向でのリピート系が候補として挙げられますが、私はこれらを組み合わせて行っています。

この投資法について気になる方は、検証報告をしていますのでこちらを参考にしてみてください。

-

【最新版】メキシコペソ円両建てリピートの検証31週目-5月24日の週は安定の年利回り58.6%!

続きを見る

また、メキシコペソに投資する上で、FX会社の比較をしてより有利なFX会社で取引をすることも重要となります。

メキシコペソの取り扱いのあるFX会社のスペック比較は、こちらを参考にしてみてください。

-

【7/2更新 最新版】メキシコペソ円FX会社15社の平均スワップ・スプレッドを比較し手法別有利なFX会社を紹介

続きを見る

メルマガもぜひ登録してください!

FXを最短最速で始めたい人向けの無料メルマガを配信しています。

\今だけ!登録特典でセミナー資料・動画をプレゼント/